L’economia globale ha ormai superato una dinamicità frenetica dell’avvicendarsi di differenti shock o crisi qual dir si voglia, in una sequenza impressionante, che ha reso possibile strutturalmente un cambiamento repentino anche dell’economia europea, rendendola significativamente, più fragile e più esposta a notevoli fluttuazioni cicliche legate ad un’inflazione sebbene, moderata e stabile, altalenante nei suoi effetti collaterali influenti a livello di società comunitaria sociale.

Si sono susseguiti eccessi spaventosi sui relativi mercati finanziari, creando per contro disuguaglianze evidenti e crescenti nell’ambito sociale e reale dell’economia, partendo dalle basi civili per lo più fortemente disoccupate, inoltre, si sono evidenziati squilibri micro e macroeconomici a livello di scambi commerciali che hanno determinato la crisi già nel 2008, affossando paradossalmente un sentire keynesiano, sempre e solo incentrato sull’efficacia e l’efficienza dei mercati, e sul ruolo di politiche macroeconomiche fin troppo strutturali-.

Ne segue che le predittive economiche, ricominciano a determinare un nuovo paradigma dell’economia, i dibattiti politici ed economici, altresì, per rivedere e riformare un ruolo innovativo degli operatori pubblici, sia a livello nazionale che sovranazionale, in particolare in Europa, avvicinando le parti sociali e le categorie di mercato al fine di evolvere e presumere nuovi meccanismi di mercato fronteggiando le crisi dal basso.

Ovviamente le applicazioni di un dibattito simile, possiede ancora baratri da colmare, sia nell’ambito della politica di imprese medio grandi, sia per la distribuzione dei redditi, nel sociale, nonché nell’ambito delle dinamiche demografiche, legate a fenomeni di flussi irregolari migratori, per giungere al sistema dell’istruzione, al sistema fiscale, e alle sue riforme strutturali ricollegabili ad una perequazione di autonomia differenziata sia nazionale che interregionale europea, per sfociare ad un fisco comunitario solido e stabile, ma siamo ancora al bivio non solo dell’efficienza e della sicurezza del lavoro, partendo da una crescita resiliente e di stabilità di bilancio, che per esempio l’Italia in questi ultimi quindici anni ha stentato a sforare.

Oggi infatti, la politica industriale rasenta difficoltà di decollo, e il made in Italy, difficoltà a riappropriarsi della sua identità originaria, defraudata dalla delocalizzazione e dal mercato asiatico, e senza ripetere, siamo ritornati ad un dibattito sulle possibilità di un capitale politico, che deve accollarsi investimenti pubblici, per la salvazione, della azienda nazionale, ma resta pur sempre un canale di sfogo apparentemente sociale, che riguarda l’impatto sulla crescita reale, che è poco visibile, e l’occupazione nel breve e lungo periodo.

Dopo la pandemia, i processi dinamici si sono implementati e hanno eroso la liquidità reale, defluita nel circuito, aumentando il debito pubblico. Infatti, gli shock dell’ultimo biennio hanno colpito in particolar modo le dinamiche globali, ma hanno reso ancora più fragile l’economia europea, sminuendo la sua capacità di ripresa e di elevarsi in maniera tecnologicamente avanzata ed energeticamente stabile, riducendo le filiere di valore a subordinazioni ed importazioni esterne difficoltose.

Per comprendere quanto qui asseriamo, bisogna affrontare anche la comprensione del dibattito accademico, e del policy marker, che dopo la crisi ucraina ha intrapreso notevoli cambiamenti che sono ancora in corso per sfide predittive non ancora determinatesi nella loro complessità.

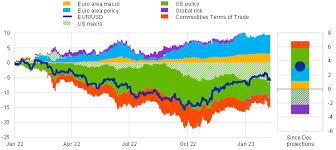

La vulnerabilità causata dal fenomeno inflattivo, si è arguita dal passaggio tra la crisi finanziaria del 2008-09 alla crisi dei debiti sovrani, nell’Eurozona, tra il 2010-11, con declino totale con la pandemia e la crisi bellica ucraina, che hanno consentito un rialzo dell’inflazione a livello globale. Una tempesta inflattiva che sebbene avvenuta con un a dinamica resiliente ha mostrato tutta la sua mostruosa dinamicità, negli anni recenti, tanto da mettere in discussione la sostenibilità dei debiti pubblici, a livello sovranazionale europeo, causa anche degli elevati tassi di interesse.

Uno tsunami di portata disastrosa, che doveva esaurirsi nel 2023, ma che ancora oggi si infrange in maniera scioccante sull’intero sistema. Un sistema che però non riesce ad essere sincrono, infatti possiamo osservare che le politiche monetarie e fiscali non marciano con metodi paralleli.

Ancora abbiamo debiti privati e pubblici, che sono vicini ai massimi storici, con tassi elevati e rederanno servizi prevedibilmente sempre più costosi.

Ma il sistema sembra rallentare, un freno altresì pericoloso, in quanto nel sistema Eurozona, emergeranno anomalie particolari non facilmente recuperabili, causa anche di un fenomeno di recessione non ancora realmente visibile, ma già in corso a livello reale e sociale, che porrà seri problemi di recupero, notevoli sono infatti le situazioni micro commerciali che danno l’addio alle armi, rinunciando e abbassando le serrande delle loro aziende incapaci di sostenere il prezzo dell’insostenibilità inflattiva dei tassi di interessi notevoli, coniugata con una sfiducia del consumatore.

Siamo difronte ad una scioccante impossibilità di tenere insieme, traumi geopolitici diversi, non siamo in grado di compilare un puzzle economico finanziario, coniugato ad una povertà di spesa reale, dove l’esigenza del singolo è subordinata all’impossibilità di affrontare il bisogno con una spesa maggiore.

Questa scioccante realtà comunale, regionale, nazionale, sovranazionale, derivante da una dinamicità frenetica con cui si sono susseguiti gli shock globali, ridisegnando la geopolitica europea, hanno ridotto l’economia reale ad un disastro globale e solo una ripresa mondiale può riportare la stabilità e la crescita sebbene sempre in forma resiliente.

Le sfide, dunque, non sono paradossalmente solo locali o localizzate a livello nazionale, e una politica estera precipua può essere risolutiva, con integrazione europea ma anche extra europea.

Ma è anche vero che le incognite di questa equazione, sono molteplici, siamo vicino ad una politica economica dei grandi aggregati, ed è una fase quasi esperenziale che non ha eguali, ritornare alla politica di bilancio per rilanciare gli investimenti pubblici, può essere nocivo, profondamente nocivo, tossico, perché la tecnocrazia della attuale politica monetaria europea è soggetta a numerose distorsioni, e ritardi incomprensibili, mentre la realtà sociale vola a velocità scientifiche avanzate, e mentre negli anni settanta l’efficienza dei mercati aderiva ad un paradigma del nuovo Consenso economico, politico, oggi quanto espletiamo nelle politiche europee non ha un nuovo consenso , anzi il dissenso europeo sociale è forte e viene dal basso, dalle categorie produttive che si sentono tradite da una politica fortemente finanziaria e che insegue il climate change, con bufale ideologiche di innovato consenso.

Il Rethinking Macroeconomico, ha spostato l’interesse troppo verso lo Stato e la politica di bilancio, allontanandosi dai mercati di riferimento, e si desume da essa una stabilità che di fatto visto gli shock performanti globali, non le appartiene, si cerca una stabilizzazione inutilmente, perché, la stabilizzazione non è prerogativa del sistema Stato né tanto meno se si adottasse il sistema in verso delle privatizzazioni, perché i problemi vengono appunto anche dagli anni delle privatizzazioni.

Il patto di stabilità pronunciato a livello comunitario non desta solo preoccupazione, ma fa pensare ad uno scenario, pericoloso, dove la fiscalizzazione comunitaria non sembra confluire nell’unitarietà del sistema, ammesso e concesso che l’unitarietà sia altrettanto compatibile con l’identità comunitaria europea, che infrange ogni dubbio, definendosi l’Europa “unita nelle diversità” in ogni ambito culturale economico e politico.

Siamo comunque persi in sfide europee di grossa portata, legati alla transizione ecologica e digitale, un impegno quest’ultimo irreversibile per confluire in un sistema o in uno spazio fiscale unico.

Vero è che andiamo, oggi, verso una dinamica espansiva, della politica monetaria della BCE dal punto di vista digitale, e della politica fiscale, diversa ancora nei vari Stati membri, e la nuova policy mix, sta giocando non più un ruolo solo nelle grandi città europee, ma sta assumendo una sostituzione delle politiche fiscali nazionali, per fronteggiare i nuovi shock esterni, esogeni e globali.

Il calo della domanda, e la persistente strozzatura dell’offerta, insieme ai relativi problemi energetici, rischiano di affondare l’economia europea in una stagflazione, certamente la politica monetaria ha bisogno di sostegno non può da solo fronteggiare i relativi shock inflazionistici, e non bastano i programmi EU di Next Generation, di difficile applicazione. Ripensare un nuovo impatto politico significa ripartire da un efficiente mercato europeo, rimpolpato nei suoi capitali, non solo da dinamiche pubbliche.

Ma gli shock, esternati fin qui, non sono gli unici, perché i problemi quando arrivano ingigantiscono le disuguaglianze sociali, rispetto alla crescita e agli altri obbiettivi comunitari, e non parliamo solo di divisione fra occupazione, salari e profitto, ma anche di meccanismi concorrenziali, che limitano o frenano la crescita stessa acerbando le disuguaglianze, quindi bisogna puntare sul trade-off, riducendo e perequando le disuguaglianze e ampliando il reddito con una maggiore efficienza di sistema, stabilizzando le aziende verso una produzione migliore oltre che maggiore, verso un mercato interstiziale di nicchia a cui appartiene il made in Italy di lusso per esempio.

Vero è che le isteresi determinatisi nelle nazioni europee di riferimento sottoposte a shock simili sono state comunque differenti, sia prima che dopo la pandemia, la cosa necessaria è evitare una cronicizzazione dei problemi e delle disuguaglianze, con politiche fiscali perequative o comunque risolutive.

Il capitalismo, in corso, continua comunque a proporre modelli di corporate e di governance, molto divergenti fra i vari stati membri europei, e sebbene si sia perseguito un modello anglo –americano, le prospettive strutturali odierne denotano un futuro ancora lontano, che sia tale o convergente verso un modello comune, efficiente ed efficace, un distopia non del sistema capitalistico, ma del sistema comunitario, che tende a sottovalutare il capitale come elemento di sviluppo e di perequazioni delle uguaglianze occupazionali sociali.

Tuttavia, il capitale deve svilupparsi dal basso non per conformazione gerarchica sociale, o per sovranità, ma deve liberarsi delle opulenze finanziarie ed azionarie che rimpolpano solo il capitale stesso. Ascoltiamo con maggiore coerenza le analisi di coesione, che pongono maggiori soluzioni in merito, e creano agglomerati di micro- aggregazioni industriali, al fine di implementare sviluppo su macroaree regionali europee. Invece le catene di valore, per supportare gli shock globali, necessitano di creare sostanziali, assorbimenti interni di valore, evitando la domanda extraregionale, come avviene a livello asiatico, senza frammentare la filiera e le catene di valore energetico, per esempio apportano blocchi di costo univoci a prezzi più competitivi, diminuendo la disoccupazione strutturale della catena con appropriati modelli di integrazione, anche se ciò resta un elemento di difficile attuazione.